RECUPERACIÓN DE LAS CUOTAS DE IVA DE FACTURAS IMPAGADAS EN TIEMPOS DEL COVID-19

Nadie puede negar las consecuencias económicas que a día de hoy se han puesto de manifiesto con ocasión de la crisis sanitaria del COVID-19. La falta de liquidez en las empresas es la primera de ellas, lo que lleva aparejado que se incremente el número de impagos en las facturas emitidas a nuestros clientes.

Por este motivo es importante recordar los mecanismos que establece la normativa del Impuesto sobre el Valor Añadido para poder recuperar las cuotas del impuesto declaradas y pagadas de clientes fallidos, ya sean total o parcialmente.

Recordamos que dadas las excepcionales circunstancias que estamos viviendo, los plazos de prescripción y caducidad de cualesquiera acciones y derechos contemplados en la normativa tributaria se encuentran suspendidos desde la declaración del estado de alarma (14 de marzo de 2020) hasta el 30 de mayo de 2020. Por lo que entendemos que todos los plazos contenidos en esta nota se encuentran afectados por esta suspensión.

La recuperación del IVA se realizará mediante la modificación de la base imponible y para ello se exige el cumplimiento de los siguientes requisitos:

– Destinatario de la operación: es necesario que el destinatario de la operación actúe como empresario o profesional o, si no tiene dicha condición o no actúa como tal, que la base imponible de la operación, IVA excluido, sea superior a 300 euros.

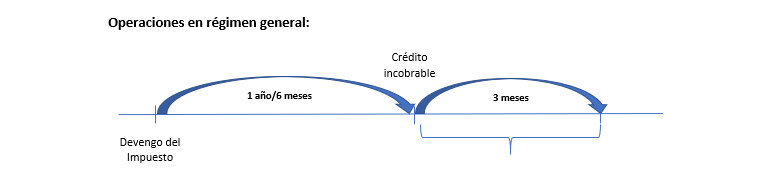

– Requisito temporal (regla general): Se exige que haya transcurrido un año desde el devengo del Impuesto repercutido sin que se haya cobrado todo o parte del crédito derivado del mismo.

– Requisito temporal (Reglas particulares)

– Empresarios con volumen de operaciones en el año anterior no exceda de 6.010.121,04 euros: en este caso el plazo de 1 año se reduce a 6 meses, a opción del contribuyente, ya que podrá modificar la base imponible pasados 6 meses o esperar el plazo del año.

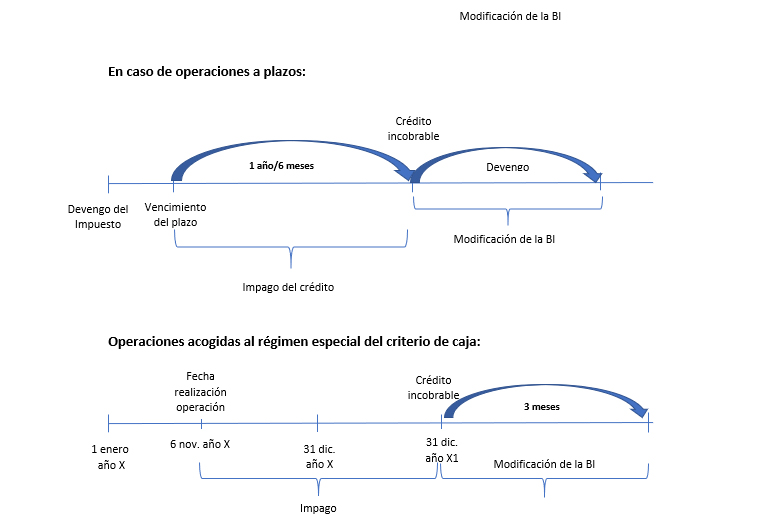

– Operaciones a plazos o con pago aplazado: son aquellas en las que se haya pactado que su contraprestación deba hacerse efectiva en pagos sucesivos o en uno sólo, respectivamente, siempre que el período transcurrido entre el devengo del Impuesto repercutido y el vencimiento del último o único pago sea superior a un año.

En estos casos el plazo de un año se cuenta desde el vencimiento del plazo o plazos impagados (no desde el devengo) a fin de proceder a la reducción proporcional de la base imponible.

– Operaciones en régimen especial de criterio de caja: el crédito puede considerarse incobrable en la fecha del devengo del impuesto por aplicación de la fecha límite del 31 de diciembre del año inmediato posterior al de realización de la operación. Es decir, no es necesario esperar desde esa fecha el plazo de 1 año o de 6 meses para adquirir tal condición, salvo que se trate de operaciones a plazo o con precio aplazo, en cuyo caso si será necesario el transcurso de dicho plazo (1 año o 6 meses) desde el vencimiento del plazo hasta el devengo de la operación.

– Requisito registral: Es necesario que esta circunstancia quede reflejada en los libros registro de IVA.

– Reclamación del cobro de la deuda: se exige que se haya instado el cobro de la deuda mediante reclamación judicial o requerimiento notarial (mediante acta de requerimiento notarial, ya que no son válidos otro tipo de requerimientos, como pueden ser las actas de remisión de documentos.)

La reclamación del pago también puede hacerse a través de un juicio monitorio, que puede instarse de forma sencilla ante el juzgado rellenando un modelo normalizado. Si la deuda no excede de 2.000 euros, no será preciso contar con abogado y procurador ni pagar tasas judiciales, lo que supone reducir considerablemente los coste de la reclamación. Tampoco hay costes de abogado y procurador, aunque sí tasas judiciales, si la deuda supera los 2.000 euros pero el deudor no se opone a la demanda y paga la deuda sin que sea preciso ejecutarla.

Especialidades:

– En operaciones a plazos, bastará con instar de esta forma el cobro de uno de los plazos para proceder a modificar la base imponible en el importe que proporcionalmente se corresponda con la totalidad de plazos impagados.

– Cuando se trate de créditos adeudados por Entes públicos, la reclamación judicial o el requerimiento notarial se sustituye por una certificación expedida por el órgano competente del Ente público deudor reconociendo la obligación y su cuantía.

Procedimiento de modificación de la base imponible

Los pasos a seguir para modificar la base imponible son los siguientes:

– Debe modificarse en el plazo de los tres meses siguientes a la finalización del periodo de seis meses o un año anteriormente mencionado y deberá comunicarse a la AEAT en el plazo de un mes desde la expedición de la factura rectificativa, acompañando los justificantes de la rectificación.

– Operaciones en régimen especial del criterio de caja: el plazo de tres meses se computa a partir de la fecha límite del 31 de diciembre del año inmediato posterior al de realización de la operación.

– Una vez practicada la reducción de la base imponible, ésta no volverá a modificarse al alza aunque el sujeto pasivo obtuviese el cobro total o parcial de la contraprestación, salvo cuando el destinatario no actúe en la condición de empresario o profesional. En este caso, se entenderá que el IVA está incluido en las cantidades percibidas y en la misma proporción que la parte de contraprestación percibida.

– Si el sujeto pasivo desiste de la reclamación judicial al deudor o llega a un acuerdo con él, se deberá modificar de nuevo al alza la base imponible, mediante la expedición de la factura rectificativa, en el mes siguiente al desistimiento o acuerdo de cobro, procediendo a la repercusión de la cuota correspondiente.

No procederá la modificación de la base imponible en los casos siguientes:

– Créditos que disfruten de garantía real, en la parte garantizada.

– Créditos afianzados por entidades de crédito o sociedades de garantía recíproca o cubiertos por un contrato de seguro de crédito o de caución, en la parte afianzada o asegurada.

– Créditos entre personas o entidades vinculadas.

– Créditos adeudados o afianzados por Entes públicos.

– Cuando el destinatario de la operación esté establecido fuera del territorio de aplicación del impuesto, ni en Canarias, Ceuta o Melilla.

Obligaciones formales para la modificación de la base imponible

Requisitos que debe cumplir el acreedor:

– Emitir la factura y contabilizar las operaciones en tiempo y forma.

– Expedir las facturas rectificativas y registrarlas debidamente en el libro de facturas emitidas.

– Comunicar a la AEAT por vía electrónica la modificación de la base en el plazo de un mes desde la fecha de expedición de la factura rectificativa.

En la factura rectificativa se hará constar su condición de documento rectificativo, la descripción de la causa que motiva la rectificación, los datos identificativos y las fechas de expedición de las correspondientes facturas rectificadas. Además, en la factura rectificativa la base imponible y la cuota se pueden consignar de dos formas:

– Indicando directamente el importe de la rectificación (sea el resultado positivo o negativo),

– O bien, tal y como queden tras la rectificación efectuada, siendo obligatorio en este último caso señalar el importe de la rectificación.

Requisitos que debe cumplir el destinatario de la operación:

– Comunicar a la AEAT, por vía electrónica en los formularios disponibles en su sede electrónica, el recibo de las facturas rectificativas que le envíe el acreedor.

– Incluir en la declaración del período en que se hayan recibido dichas facturas (declaración rectificativa) el importe total de las cuotas rectificadas, como minoración de las deducidas.

Existen determinadas particularidades en los supuestos de concursos que no han sido tratadas en esta nota.